稀土产业链全球格局现状、趋势预判及应对战略研究

中国网/中国发展门户网讯 稀土因其有独特的电子层结构和优异的磁、光、电等特性,成为全球争夺的战略性矿产资源,在新能源、新材料、节能环保、航空航天、电子信息、国防军工等高精尖产业发挥着重要作用。随着新一轮科技革命和产业变革的加速演进,全球供应链安全风险凸显,大国资源安全保障重点也从大宗矿产向关键矿产转移。在此背景下,稀土的战略价值迅速提升,战略地位进一步凸显,已经成为大国资源竞争和产业博弈的重要对象。

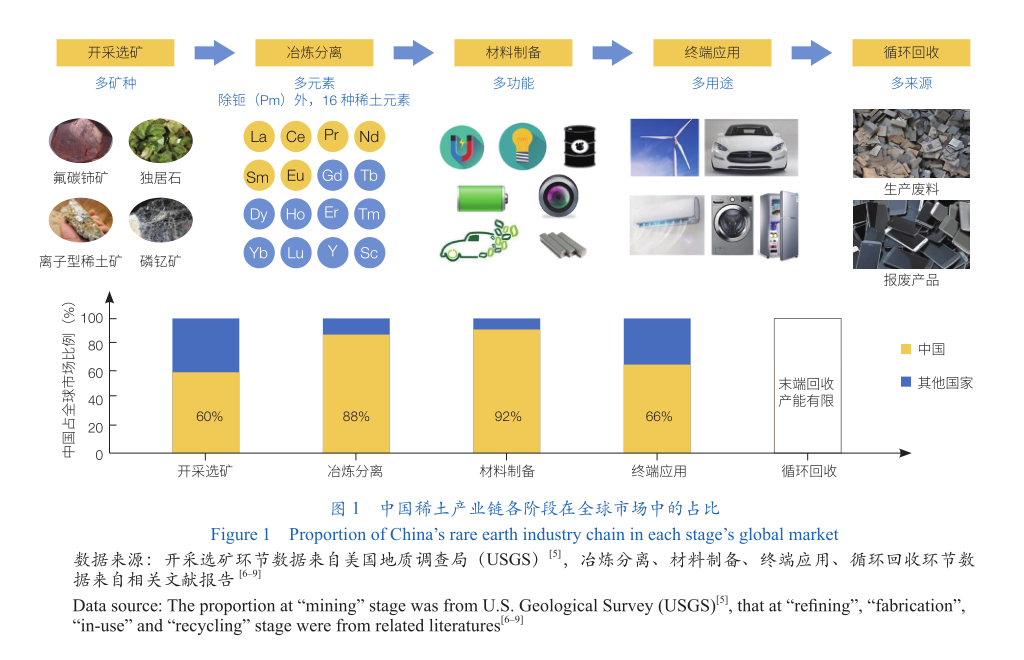

稀土的产业链模式较为稳定(图1),一般包括5个上下游环节:开采选矿→冶炼分离→材料制备→终端应用→循环回收。其中,开采选矿和冶炼分离属于通常意义上的稀土原料供应环节;材料制备是指对稀土原料的进一步制备形成稀土永磁、催化、储氢、抛光和发光等功能材料;稀土原料或功能材料被制造成为元器件等并以终端产品形式被消费使用;循环回收是从稀土生产废料或末端废料中回收稀土资源并进行循环再生利用。在整个稀土产业链中,上下游各环节的关系紧密,任何一个环节的变动都会对整个产业链格局产生重大影响。

为了保障稀土资源安全,美西方正大力推进稀土供应链及产业链“去中国化”进程,试图重构以美西方为主体的完整稀土产业链。截至目前,全球稀土博弈基本形成了我国和美西方在稀土全产业链上的竞争格局,并将愈演愈烈。为此,迫切需要立足国际视角,从稀土全产业链出发,开展稀土产业链格局的现状分析与演变研判,识别提升稀土战略威慑力的举措与途径,在新的动荡变革期中更好地维护国家战略利益。

稀土产业链国际格局现状分析

稀土资源储量环节。稀土不稀,全球分布。据美国地质调查局(USGS)数据显示,在20世纪80—90年代,全球稀土储量为1亿吨(以稀土氧化物REO计算,下同),其中我国占比43%左右;2011年之后,我国稀土储量维持在4400万吨,而我国以外的稀土资源储量从4000万吨增长了1倍多,达到9800万吨。2021年,按已实际开采并探明储量的矿山计算,全球稀土资源总储量约为1.2亿吨,其中我国约占36.7%。整体而言,我国是全球稀土储量最大的国家,比排在第2位的越南高出1倍多。但是,从稀土矿品位来看,我国整体并不乐观,与美国、澳大利亚、俄罗斯、巴西等国和非洲部分国家有差距。

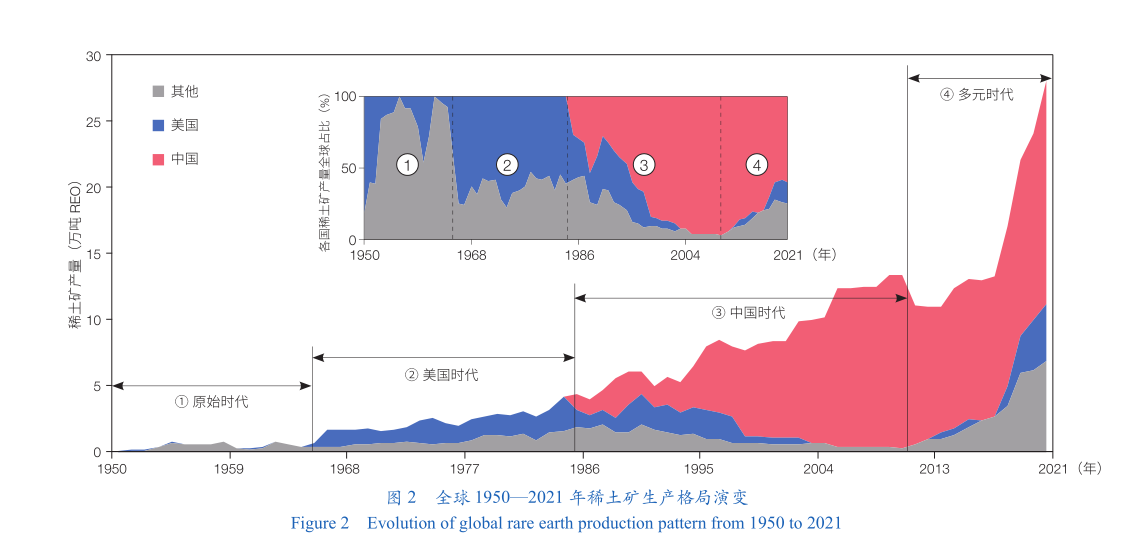

稀土开采选矿环节。如图2所示,20世纪60—70年代,美国主导了全球稀土矿的供应;1986年,我国稀土矿产量首次超过美国,并在之后的30—40年内成为全球稀土供应主要来源;2011年以后,美国、澳大利亚等国开始建设/重建本土稀土开采项目,全球稀土逐步转向多元化供应时代。2021年,全球稀土矿产品产量约为28万吨,我国产量占60%;而美国位居第2位,占全球总产量的15%。据稀土企业公开数据显示,我国境外正在推进的稀土矿开采项目及计划年产能总和达16.7万吨(2019年数据),占比位列前3位的分别是澳大利亚格陵兰矿业公司(2.4万吨)、加拿大商业资源公司(1.7万吨)和澳大利亚阿拉弗拉资源公司(1.3万吨)。随着稀土需求日益上涨,我国境外稀土资源开采规模将进一步扩张。

稀土冶炼分离环节。从20世纪80年代起,得益于稀土串级萃取理论的创建并大规模应用,我国稀土冶炼分离产能大幅提升。在20世纪90年代,我国稀土氧化物产量首次超过美国,成为全球最大的稀土氧化物和金属生产国。2000—2015年,在环保及市场等因素限制下,国外稀土冶炼分离企业陆续关闭。例如,美国为规避放射性废弃物污染先后关闭了芒廷帕斯(Mountain Pass)矿场的冶炼分离厂和采矿厂。与此同时,我国稀土冶炼分离产品产量在全球占比不断上升,最高达97%左右。之后,其他国家开始建设/重建稀土分离冶炼产能;2020年,我国冶炼分离产能全球占比下降到88%,但相较开采端而言,比例仍然很高。由此可见,我国在冶炼分离环节具有巨大优势,而国外稀土产业链大多缺失该环节,这使得境外开采的稀土矿也需要在我国境内进行冶炼分离。

稀土功能材料制备环节。稀土功能材料种类繁多、功能各异。以稀土永磁体为例,21世纪以来,在稀土供应受限等因素约束下,美西方永磁体生产难以为继,全球稀土永磁体产业向中国转移基本完成。例如,日本精工爱普生集团、日本尼兰德磁业公司等就将永磁体生产业务转移到中国;美国永磁体企业麦格昆磁也将工厂搬到天津,而美国其他永磁体企业则被迫关闭。我国快速形成了以宁波、京津地区、包头和赣州为主的永磁产业集群,稀土永磁体产能全球占比由2005年的78%上升至2020年的92%。除稀土永磁体外,我国还生产了全球70%的稀土储氢合金和45%的稀土催化材料。整体而言,我国已成为多数稀土功能材料的全球最大生产国,规模优势突出。但在高端稀土材料领域与美西方还有差距,以我国具有优势的永磁体产业为例,我国高端稀土永磁体产量仅占全球的23%左右。

稀土终端应用环节。稀土功能材料可应用于冶金、石化等传统领域,以及电子信息、新能源、航空航天等诸多高科技领域。传统领域稀土应用量小且稳定,而高科技领域稀土用量大且增长快。据测算,世界稀土消费从1997年的6.6万吨增长到2020年的16.7万吨,年均增长4%。我国自2002年之后就成为世界稀土最大消费国,消费量由2010年的8.7万吨增长到2020年的11.5万吨;其中,永磁是我国最大应用领域(占国内消费量的42%),其次是冶金机械、石油化工。相较而言,世界其他国家稀土消费量相对较低且增长缓慢,由2010年的3.8万吨上升到2020年的5.2万吨。据美国地质调查局数据显示,美国稀土消费量由2010年的1.5万吨下降到2020年的0.54万吨,且其消费集中在传统部门(如石油化工占比75%,玻璃陶瓷占比6%,抛光占比5%,冶金机械占比4%)。随着我国“双碳”目标的提出,风电、新能源汽车、节能电机、变频空调等将会持续成为稀土元素应用规模最大、增长速度最快的终端应用领域。我国“双碳”相关领域的稀土消费量已经超过稀土消费总量的40%左右,并在引领稀土大规模应用。

稀土循环回收环节。稀土可以通过生产废料和末端产品两条主要途径进行循环回收。在我国,稀土回收以从永磁体生产加工过程中产生的碎屑、边角料、研磨压制的生产侧废料回收为主。2021年,我国从生产侧废料回收稀土2.7万吨,占稀土氧化物生产总量的(17万吨)的16%。在报废永磁体等末端产品回收方面,全球稀土回收前景巨大,但产量仍然较少(图1)。为此,美国、欧盟大力开展稀土回收技术研发并进行产业扶持。例如,欧盟宣布投资SUSMAGPRO项目(包括19个子项目,覆盖9个国家,总金额1.4亿欧元),开展稀土永磁体的可持续回收、再加工和再利用等方面研究。相对而言,我国对稀土末端循环回收的战略意识及企业布局仍显不足。

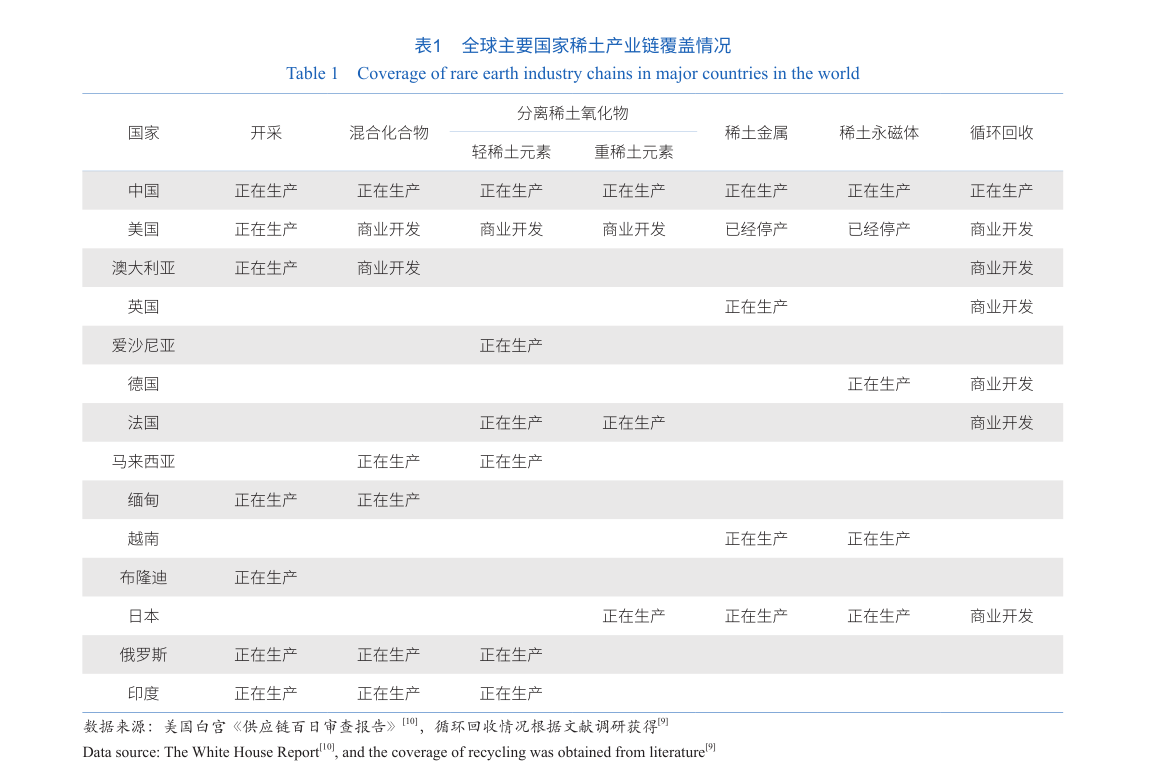

在全球层面,稀土产业链关键环节仅有少数国家具备生产能力(表1)。在“五眼联盟”(美国、英国、加拿大、澳大利亚、新西兰)中,美国、澳大利亚仅具备稀土矿开采能力,英国仅能够生产稀土金属;在欧盟国家中,法国、爱沙尼亚具备稀土冶炼分离能力,德国拥有稀土永磁体生产能力。可见“五眼联盟”和欧盟能够在联盟内部构建完整的稀土产业链。在东南亚国家中,马来西亚和缅甸具有稀土开采和冶炼分离能力,越南能够生产稀土金属和永磁体。此外,日本在稀土产业链下游的稀土金属和永磁体环节具备生产能力;俄罗斯、印度也能够进行稀土开采和冶炼分离;非洲国家布隆迪具备稀土矿开采能力。目前,我国是全球唯一具备稀土全产业链各类产品生产能力的国家,美西方稀土产业链的整体规模远低于我国,且其产业链均不完整并存在明显短板。

稀土产业链格局演变研判与国际博弈要点分析

稀土是支撑风电设备、新能源汽车等低碳清洁技术不可替代的关键原材料。随着120多个国家和地区相继提出“碳中和”或“零碳”转型目标,稀土战略价值将越发突出。本节围绕“双碳”驱动下稀土需求变化及其引发的资源供应—冶炼分离—材料制备等产业链潜在演变,研判如下。

稀土供需矛盾在全球“碳中和”行动驱动下将越发尖锐

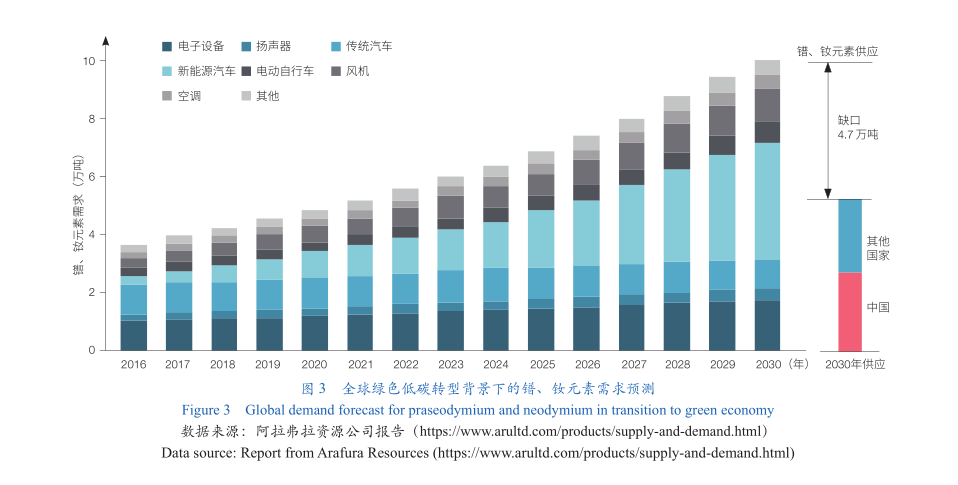

为支撑全球“碳中和”等低碳转型目标,稀土镨、钕元素的需求将由2020年5万吨左右快速增长到10万吨左右(图3),这将导致全球稀土供应产能不足、储量不够及贸易中断等风险。对于我国而言,为支撑“双碳”转型目标,2016—2050年我国风电产业发展累计所需稀土钕元素、镝元素将分别达到26万吨、2万吨左右;新能源汽车发展对稀土的依赖更为严重,累计所需稀土钕元素、镝元素将达到140万吨和4万吨左右。由于稀土元素共同开采,随着镨、钕、镝等元素需求和供应的上升,其他元素如镧、铈等将会出现大规模过剩,对稀土元素均衡使用影响较大。同时,不同国家的稀土元素储量、产能、需求存在较大差异,这将进一步加剧全球在稀土产业链条上的战略博弈。

稀土矿产潜在供应国将成为国际稀土资源博弈的重点地区

为满足稀土终端应用产品的需求,全球稀土矿的开采量将会持续上涨。我国之外,非洲、缅甸、越南、格陵兰岛等因拥有高价值稀土矿产资源,或将成为大国稀土争夺和博弈的热点区域。例如,格陵兰岛的稀土储量位居世界前列,拥有丰富的高品位稀土资源;随着全球气候变暖,格陵兰岛冰层逐渐融化,降低了格陵兰岛稀土开采的难度。2021年,英国智库发布《“五眼”关键矿产联盟:关注格陵兰岛》报告就指出,“五眼联盟”应加强与格陵兰岛在稀土资源勘探和开发方面的战略合作,以减少对中国的依赖。除格陵兰岛外,澳大利亚、美国、英国、加拿大、日本等也在加大对非洲布隆迪、安哥拉、坦桑尼亚、南非等国稀土资源的争夺。

稀土冶炼分离是美西方重构稀土供应链的关键节点

稀土冶炼环节的供给能力直接决定稀土功能材料的产业规模,对稀土在高科技领域终端应用规模具有重要影响。因此,美西方在稀土产业链博弈中的关键点是新建/扩大其掌控的冶炼分离产能。然而,稀土冶炼过程中会产生废气、废水、固体废物及放射性废渣等污染物,对生态环境、居民健康等具有潜在危害。当前,美西方的稀土矿产品保障能力充足,而稀土冶炼分离产品和稀土功能材料的供给能力不足,其中主要约束因素是环保法规及放射性废料处置。为绕开其境内严格的环保约束,美西方通过所谓“友岸外包”的形式,在其他国家(如澳大利亚莱纳斯矿业公司在马来西亚)建设稀土冶炼分离厂,把污染留在这些国家。可以预见,这种“友岸外包”模式将会持续,部分国家(如马来西亚、爱沙尼亚等)的稀土冶炼分离产能将会大幅提升。但由于建设周期较长,美西方短期内对我国稀土冶炼分离产品仍会有较大依赖。

稀土永磁科技成为大国稀土产业博弈的核心战场

在稀土终端应用环节中,稀土永磁体的应用范围、规模和价值都远超其他稀土功能材料。可以说,谁掌握了稀土永磁体生产的主导权,谁就在一定程度上掌握了高科技产品供给的主动权。因此,稀土永磁体将会成为大国稀土博弈的重要抓手。2021年,美国白宫《供应链百日审查报告》就重点指出在稀土产业链中,美国对稀土永磁体进口依赖会威胁国家安全。作为回应,美国商务部报告建议,要加大对美国国内永磁体制造企业税收抵免、财政补贴、优先采购、国防储备等的支持,大力推进永磁体材料少/去稀土化、永磁体产业链“去中国化”的进程。当前,美西方在稀土永磁体制备和在新能源汽车等关键产业的应用技术上具有优势,未来将会迅速提升其永磁体生产规模和产业控制力,届时可能会与我国永磁产业形成更激烈的竞争。

国际新格局下我国稀土产业发展战略

在多重因素影响下,国际稀土产业链格局将持续发生变化,稀土大国博弈趋于激烈。特别是,美西方正在重构稀土供应链,推行稀土“去中国化”战略,试图通过技术优势掌握世界稀土冶炼、永磁制备等产业的控制权,以摆脱对我国稀土供应的依赖。为此,我国须加强对全球稀土产业链的新格局和新态势的战略研判,积极调整我国稀土产业高质量发展举措,在新一轮博弈中掌握主动权。

构建稀土全球化发展战略。国际稀土多元供应格局正在加速形成,主动参与构建稀土全球化产业系统符合我国战略利益。①倡议组建国际稀土资源联盟,积极参与境外优质稀土矿产资源勘探合作开发;②建立健全稀土“不确定实体清单”等制度体系,加强对他国“长臂管辖”的规则反制,审查并避免我国稀土优势技术在境外的不合规使用;③加强稀土科技国际合作,组建国际稀土学会等科技合作组织,建设海外稀土科技应用研发基地,提升稀土在战略科技及新兴产业中的应用水平;④参与制定稀土国际市场供应准则和行业标准,推进多层次的国际合作,进一步提升我国稀土在全球关键产业链及供应链的战略地位。

巩固稀土永磁的战略优势。稀土永磁产业是大国博弈的重要制高点。①强化对稀土永磁等产业链、供应链安全的调研和监测,未雨绸缪,建立风险预警机制,积极应对各种可能的打压手段;②加大对高端永磁产品性能、生产/加工工艺、表面处理及新产品、新组件等的技术开发力度,全面提升自主创新能力,掌控永磁产业发展主导权。③培育发展具有国际竞争力的永磁企业和世界级稀土永磁产业集群,构建永磁体商业联盟,积极开展国际专利布局,协同应对国外专利垄断;④紧密结合国家战略,提升稀土永磁与其他战略性产业跨行业协同研发能力和共生发展水平。

引领稀土绿色循环发展。镨、钕、镝、铽等稀土关键元素供不应求将会逐渐成为常态,大力推进稀土绿色开采、冶炼及循环利用技术开发,对于扩大稀土资源供应及提升元素均衡利用尤为重要。①要推进稀土上游产业绿色转型,进一步提高稀土生产、环保及废物绿色处理等技术水平,破解稀土资源生产的环境污染约束;②加强尾矿资源、伴生资源、废旧资源的综合利用,完善稀土关键元素回收利用及分元素的战略储备和贸易管控体系,丰富稀土关键元素的供应渠道;③加快构建稀土绿色标准体系,评估稀土全生命周期的环境影响,量化中国为全球提供各类含稀土产品所承担的生态环境代价;④加大中国稀土贡献世界绿色低碳转型的舆论宣传,不断增强中国稀土在低碳技术合作及国际气候谈判中的战略价值。

转载自http://cn.chinagate.cn/news/2023-03/11/content_85126636.htm

(作者:吴一丁、赖丹、王路,中国科学院赣江创新研究院、江西理工大学有色金属产业发展研究院;彭子龙,中国科学院赣江创新研究院;赵燊,中国科学院赣江创新研究院、江西理工大学材料冶金化学学部;陈伟强、汪鹏,中国科学院赣江创新研究院、江西理工大学有色金属产业发展研究院、中国科学院城市环境研究所、中国科学院大学资源与环境学院。《中国科学院院刊》供稿)

赣公网安备 36082102000076号

赣公网安备 36082102000076号